Key points

- Die Marktbedingungen zwingen Anleger, ihre Positionen neu zu bewerten.

- Neue fundamentale wirtschaftliche Herausforderungen können am besten mit fundamentalem Investieren bewältigt werden

- Der Nordea 1 – Global Stable Equity Fund investiert in Unternehmen mit starken Geschäftsmodellen, „stabilen“ Gewinnen, robusten Bilanzen und attraktiven Bewertungen. Dieser Ansatz hat in der Vergangenheit ein gewisses Maß an Schutz bei fallenden Märkten geboten und den Anlegern dennoch ermöglicht, an steigenden Märkten zu partizipieren

Der Krieg in der Ukraine hat die Welt – und die Weltwirtschaft – erschüttert. Nach der pandemiebedingten Unterbrechung der Lieferketten zwingt der Inflationsdruck nun die Zentral- banken zum Handeln. Nach mehr als einem Jahrzehnt nied- riger Zinsen sehen sich Anleger nun mit steigender Inflation, steigenden Zinsen und der Möglichkeit einer harten Landung konfrontiert. Wohin können sie sich wenden?

Da die Märkte von diesen Schwierigkeiten betroffen sind, müs- sen Anleger grundlegende Herausforderungen mit fundamen- tal-orientierten Investitionen bewältigen.

Die Fundamentaldaten weisen uns auf Vermögenswerte hin, die Renditen erzielen können, die die Auswirkungen der Infla- tion ausgleichen können. Das deutet zunächst einmal auf Aktien hin – aber die Aktienrisiken sind gestiegen. Wie können Anleger also echte Renditen erzielen und gleichzeitig einen gewissen Schutz vor Verlusten finden? Die Antwort: Seien Sie sehr wählerisch bei den Aktien, die Sie in Ihr Portfolio auf- nehmen.

Wie Sie der aktuellen Herausforderung begegnen können

Anleger brauchen Unternehmen, die fundamentalen Belastun- gen standhalten – Inflation, Zinsen, Wirtschaftsschwäche – und gleichzeitig in der Lage sind, ihr Geschäft auszubauen. Wir glauben, dass es sich um Unternehmen mit stabilen Erträgen und robusten Bilanzen handelt, die als Stabilisator wirken kön- nen und einen gewissen Schutz sowohl gegen den wirtschaftli- chen Abschwung als auch gegen steigende Zinsen bieten. Dies sind die Unternehmen, in die unser Nordea 1 – Global Stable Equity Fund investiert.

Was bedeutet „stabil“ für uns?

Wenn wir Stabilität in den Vordergrund stellen, streben wir ein Portfolio mit geringerer Volatilität an.1 Dazu gehören mehrere Komponenten, beginnend mit einem stabilen Aktienuniversum.

Unser stabiles Universum

Unser Anlageuniversum besteht aus hochwertigen Unterneh- men mit stetigen Erträgen. Diese Unternehmen sind in der Regel wirtschaftlich weniger sensibel als der Markt im Allge- meinen und produzieren Produkte oder Dienstleistungen, die viele als Basisgüter zur Befriedigung von Grundbedürf- nissen betrachtenkönnten, sei es Grundnahrungsmittel und Körperpflegeartikel oder die Bereitstellung von Leistungen durch Versorgungsunternehmen oder bestimmten IT-Gütern und -Dienstleistungen. Diese Unternehmen werden während des gesamten Wirtschaftszyklus eine relativ konstante Nach- frage frage verzeichnen, aber das allein reicht nicht aus. Wir suchen nach Unternehmen, deren beständige Nachfrage durch Preis- setzungsmacht. ergänzt wird. Unternehmen mit Preissetzungs- macht können Kostensteigerungen besser weitergeben und sorgen so dafür, dass der Umsatz in einem inflationären Umfeld (auch ohne Volumensteigerungen) steigt. Der letzte Schritt in unserer Gleichung ist eine starke Bilanz, die sicherstellt, dass sich Umsatzwachstum in Gewinnwachstum niederschlägt. Infolgedessen bieten solche Unternehmen ein Element des Inflati- onsschutzes, ohne stark zyklisch und rezessionsanfällig zu sein.

Unsere stabilen Aktien

Ein stabiles Unternehmen ist in unseren Augen nicht auto- matisch eine stabile Aktie. Bei der Auswahl der Beteiligun- gen spielt die Bewertung eine Schlüsselrolle. Wir fordern eine fundamental attraktive Bewertung für unsere stabilen Unternehmen, weil wir sehr deutlich gesehen haben, wie hohe Bewertungen selbst zusätzliche Volatilität in die Aktien brin- gen. Unternehmen, die mit sehr hohen Bewertungen gehan- delt werden, unterliegen weit mehr der Stimmung als solche, deren Ratings ihre fundamentalen Aussichten widerspiegeln. Aus diesem Grund meiden wir in der Regel Unternehmen mit unrealistischen Bewertungen und suchen stattdessen nach Gelegenheiten in qualitativ hochwertigen Unternehmen mit Aufholpotenzial.

Die stabilen Aktien unseres Portfolios werden aktiv verwaltet

Unser Aktienauswahlverfahren hat mehrere Auswirkungen auf das Portfolio. Eine wichtige Sache, die zu beachten ist, ist, dass unser Fokus auf Bewertungen bedeutet, dass unser Portfo- lio aktiv verwaltet wird und sich ändern wird, wenn sich die Bewertungen ändern. Unternehmen bleiben stabil, ihre Aktienkurse jedoch nicht. Während unser Universum also im Laufe der Zeit relativ unverändert bleibt, ändern sich die Bestände im Portfolio, wenn sich die Bewertungen der Unternehmen in unsere Bewertungszone hinein oder aus ihr herausbewegen.

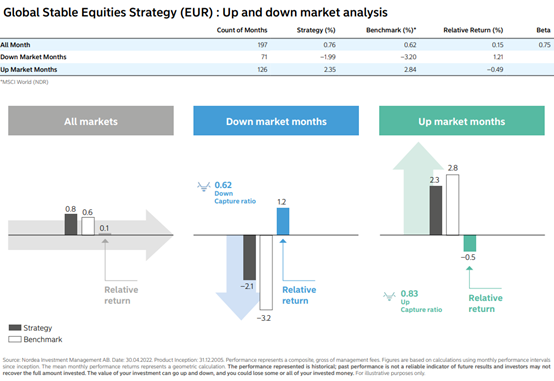

Das wichtigste Ergebnis unseres Anlageansatzes ist, dass die Performance unseres Portfolios im Allgemeinen weniger vola- til ist als die des Marktes, während es gleichzeitig immer noch Aufwärtsrenditen erzielt. Wir betrachten dies als Down Cap- ture Ratio (Abwärtserfassung) vs. Up Capture Ratio (Aufwärt- serfassung). Die folgende Grafik zeigt Ihnen, dass das Portfolio seit Einführung dieser Strategie (31.12.2005) in den Monaten, in denen die globalen Aktien (MSCI World) gefallen sind, nur 62% des Index verloren hat. In den Monaten, in denen die glo- balen Aktien stiegen, machte das Portfolio 83% des Indexan- stiegs mit. Da es (im Vergleich zur Benchmark) auf dem Weg nach oben besser abschneidet als auf dem Weg nach unten, hat das Portfolio eine langfristige Outperformance generiert. Noch wichtiger ist, dass es ein gewisses Maß an Schutz in fallenden Märkten bot, ohne zu viel potenzielle Aufwärtsper- formance in steigenden Märkten zu verlieren.2. Da wir in eine Zeit großer Unsicherheit für die Aktienmärkte eintreten, ist dies nicht genau das Profil, das Anleger wollen?

Fallstudie: Alphabet

Alphabet, das Unternehmen, dem Google gehört, ver- zeichnet seit über 10 Jahren ein starkes Ertragswachs- tum, angetrieben durch seine führenden Positionen bei Webaktivitäten, die von seiner Suchmaschine über Karten, mobile Betriebssysteme, Verbraucherinhalte und Wer- bung reichen.

- Umsatz: Nicht konjunkturempfindlich – langfristiges Wachstum, das durch das anhaltende Wachstum der mobilen Nutzung, der Videonutzung, der Google Play-Ak- tivität und der damit verbundener Geräte angetrieben wird.

- Preismacht: Ja – verfügt über führende Suchtechnologie, Android und YouTube.

- Rentabilität: Gut – starke Kostendisziplin bedeutet, dass Umsatzwachstum zu Gewinnwachstum führt.

- Bilanz: Robust – keine Schulden und hohe Kapitalrendite.

- Bewertung: Attraktiv, sowohl in absoluten Zahlen als auch im Vergleich zum Markt, insbesondere wenn wir das beständige Gewinnwachstum und die starke Bilanz berücksichtigen.

Wie der Nordea 1 – Global Stable Equity Fund Ihre aktuellen Bedürfnisse erfüllen könnte

Angesichts schwankender Märkte wollen sich viele Anleger nicht vollständig aus den Aktienmärkten zurückziehen, aber dennoch das Risikoniveau ihres Portfolios reduzieren. Dank seines Universums hochwertiger Unternehmen mit stetigen Erträgen und starken Bilanzen, kombiniert mit einem Fokus auf Bewertungen, die unserer Aktienauswahl eine solide fun- damentale Untermauerung verleihen, konnte der Nordea 1 – Global Stable Equity Fund ein entsprechendes Renditeprofil liefern, das Anlegern einen gewissen Schutz vor Kursverlus- ten bietet, ohne allzu große Kompromisse bei den Renditen in positiven Märkten einzugehen3.

Die Art der Unternehmen, in die wir investieren, bedeutet, dass sie gut positioniert sein sollten, um dem Inflationsdruck standzuhalten und selbst in Zeiten wirtschaftlicher Schwäche kontinuierliches Wachstum zu erzielen. Darüber hinaus kann dies Potenzial für eine Aufwärtsbewertungmit sich bringen, da Anleger diese Merkmale in wirtschaftlichen Bedingungen, wie wir sie heute erleben, tendenziell suchen. Claus Vorm und Robert Næss, Mitglieder des hoch angese- henen Multi-Assets-Teams von NAM, verwalten die Global Stable Equity Strategie seit mehr als 17 Jahren mit diesem Prozess, den sie im Laufe der Zeit verfeinert und verbessert haben. Ihr aktives Management ermöglicht es ihnen, das Risi- ko-Rendite-Verhältnis zu optimieren, und hat eine langfristige Outperformance mit einem unter dem Marktwert liegen- den Gesamtportfoliorisiko erzielt.3 Dieser Fonds ist gemäß Artikel 8 klassifiziert und für Kunden mit Nachhaltigkeitspräferenzen MiFID-zugelassen.